借入限度額の計算方法

今回は、住宅ローンの借入限度額の計算方法について、ご紹介いたします。

借入限度額は、金融機関により多少の違いがあります。理由は、計算の元となる基準金利や審査金利に違いあるからですが、基本的な計算方法や考え方は同じです。

借入限度額は、一定の計算式に金融機関が定める基準金利や審査金利を当てはめて計算します。

予め、借入限度額を知る事で予算が立てやすくなり、物件探しもスムーズに運びます。

それでは、計算式と計算方法を順に見て行きましょう。

計算の基準

借入限度額の計算では、次の2つの要素が基準となります。

① 返済比率

返済比率とは、年間の返済額が年収に占める割合です。

返済比率の内容は、金融機関により異なります。

また、同じ金融機関でも内容が変更される場合もあります。

以下は、一般的な返済比率になります。

| 300万円未満 25% | 400万円未満 30% |

| 400万円以上 35% | 700万円以上 40% |

年収400万円を境に率が大きく異なります。年収400万円超で35%とされていることが多く、それ以下になると30%又は、更に低い率となる場合もあります。

600万円、700万円以上の年収となれば、40%程度まで許容されるケースもありますが、基本的には、35%程度までを最大率とする金融機関が多いです。

また、300万円台であっても、35%まで許容される場合もあり得ます。返済比率は、ローン審査の根幹となる基準の一つですが、審査の全体像では、申込者の資産状況を総合的に判断する視点もあるため、返済比率だけが、可否を決定付けるものでもありません。

また、返済比率の許容率が高いほど借入限度額が伸びると考えがちですが、次に紹介する審査金利が大きく関係してきます。

返済比率が高くても、同様に審査金利の利率が高ければ、逆に借入限度額は大きく低下することになります。

② 審査金利

審査金利とは、実際に借りる時の金利ではなく、審査に使用する金利です。

実際に貸し出す時の利率よりも、審査の利率を高くする事で返済に余裕を持たせるようにしています。

審査上の返済比率の上限は、年収に対して35%や40%などの高い割合が設定されていますが、それは審査時の高い金利に基づいた計算になるからであり、実際の借入利率に置き直して計算すると10~13%程度は下がります。

審査上の返済比率が、年収に対する35%であったとしても、実際は、年収の25%前後に収まるようなイメージです。

以下は、一般的な審査金利です。

| 民間の金融機関 | 3% ~ 4% |

| フラット35 | 1%台 ~ 2% |

住宅金融支援機構のフラット35は、実際の借入利率が審査金利となりますので、民間の金融機関に比べて借入限度額が伸びる傾向にあります。

年収に対する返済比率が同率であれば、審査金利が低いほど限度額が伸びます。

逆に審査金利が高ければ、限度額は低下します。

それでは、実際に計算してみましょう。

借入限度額の計算

| 年収 | 返済比率 | 借入期間 | 審査金利 |

| 450万 | 35% | 35年 | 3.5% |

上の例で借入限度額を計算します。計算式は、次の通りです。

計算式

| 年収×返済比率÷12カ月÷審査金利で借りた場合の100万円あたりの返済額×100=借入限度額 |

100万円あたりの返済額が不明だと思いますが、後ほど出てきます。

数字にすると、4,500,000×35%÷12÷4,132×100=3,176となり、3,176万円が借入限度額となります。

4,132の部分が、審査金利で借りた場合の100万円当たりの返済額です。

この部分を係数と呼びます。

しかし、この係数4,132は、どこから来ている数字なのか解らない方も多いと思います。

この係数は、元利均等返済により、100万円を35年間、審査金利3.5%で借りた場合の月間の返済額になります。

審査金利3.5%については、上述の通り金融機関により規定が異なります。また、借入期間が異なる場合も、係数は変化します。

つまり、申込を行う金融機関の定まる審査金利を用いて、実際に借入を希望する年数に応じた係数を算出する必要があるという事になります。

そのため、金融機関や借入期間が異なる都度に係数から算出する必要があります。

それでは、係数を計算してみます。

係数の計算は、通常の電卓で行うとなるとボタンを押す回数が大変な事になりますので、金融電卓やExcelを使用して計算します。

計算方法は、下記で紹介します。

先にこの係数を使って、借入希望額に必要な年収額の計算を紹介いたします。

必要な年収額の計算

先程とは、真逆の計算式になります。

| 借入額÷返済比率×12×係数÷100=必要な年収額 |

| 3,176÷35%×12×4,132÷100≒449.9万円 |

先程とほぼ同じ年収になりました。

ここまでが、借入限度額と必要年収の計算方法になります。

単純な計算式ですので、係数さえ解れば簡単です。

それでは、「係数」の計算をしてみましょう。

係数を計算する

金融電卓であれば簡単に計算できますが、無ければExcelでも計算できます。

Excelで計算する場合は、PMT関数を使います。

ホーム画面のメニューバー右端に「Σ」関数のボタンがあります。

Σ横の▼プルダウンから「その他の関数」を開きます。

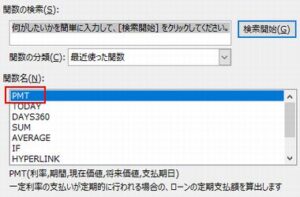

すると次の画面が開きますので、関数名にPMTがあれば選択して下さい。無ければ上段の検索窓にPMTと入れて検索します。

表示されたPMTを指定してOKします。

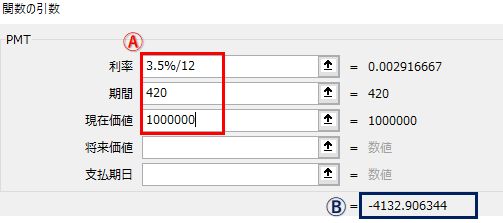

すると次の画面が開きますので、Ⓐの部分に審査金利と期間を入力して下さい。

利率の枠には、審査金利/12と入力します。(年利から月利に直します。)

期間の枠には、希望する借入期間を月数で入力します。

現在価値は、1000000と入力します。(100万円あたりの返済額)

将来価値と支払期日は空白でOKです。

入力した内容が右側に反映されているか確認して下さい。

Ⓑの青枠の部分が100万円あたりの返済額になります。

Ⓑの4132の部分が、係数となります。

利率(審査金利)や借入期間を変えると係数も大きく変わります。

係数が小さいほど借入限度額が伸びます。逆に大きくなるほどに借入限度額は下がります。

例えば、同じ審査金利3.5%でも期間が20年になると係数は、5,799円になります。

同様に計算すると450万×35%÷12÷5,799×100=2,263万円となり、借入限度額が大幅に下がる事が解ります。

それでは最後に審査金利を2%として計算してみます。

この様に低い審査金利は、フラット35等で採用されています。

フラット35では、実際の借入利率が審査金利となりますので、毎月公表される適用利率=審査金利となります。

例として、審査金利2%、期間35年とした場合の係数は、3,312円です。

同じ年収で計算すると450万×35%÷12÷3,312×100=3,962万円となります。

審査金利3.5%の場合は、係数4132で限度額3,176万円ですが、審査金利2%の場合では、係数3312で3,962万円となりますので、大幅に借入限度額が伸びる事が解ります。

この様にして、ローン借入の限度額を計算する訳ですが、注意すべき点として、計算上の借入限度額が必ずしも、借入可能額であるとは限りません。

前回の住宅ローンの考え方でも触れましたが、借入可能額は、その申込者の資産背景や年収倍率など、他の要素も考慮した総合判断になる為です。

返済比率が収まっていたとしても、他のマイナス要素が多ければ、借入額の減額に繋がるケースも多々あります。

申込内容にもよりますが、年収の8倍や10倍もの借入になると、審査も大変厳しいものになります。

その他、購入物件の担保力や借入者の属性、年齢などによる将来的な懸念など、多くの要素を加味した総合判断とされています。

それらにつきましても、また別の機会にてご紹介できればと思いますが、基本的に無理のない設計をする事が大切だとおもいます。

更に詳しいご相談や、ご自分に合ったプラン等をお知りになりたい場合は、お気軽にご相談下さい。

弊社専門スタッフが、ご希望に沿った内容にて、ご提案をさせていただきます。

それでは、最後までご覧いただきまして、ありがとうございました。